신혼희망타운 전용 주택담보 장기대출은 주로 분양가격이 3.79억 이상인 아파트를 대상으로 하는데, 다행히도 일부 아파트는 저렴한 분양가로 인해 의무 가입의 대상이 아닌 선택 사항으로 남아 있습니다. 이에도 불구하고 금리가 매우 유리하여 많은 분들이 이 대출에 대한 고민을 하고 있는 것으로 보입니다. 그래서 오늘은 신혼희망타운 청약당첨 시 전용모기지 상품을 가입할 것인지, 수익공유형 모기지를 받을 것인지, 디딤돌 대출을 받을 것인지 고민하시는 분들을 위해 정보를 공유해보겠습니다.

설명에 앞서 위의 링크로 접속하시면, 디딤돌 외 신혼희망타운 전용 모기지 상품 및 수익공유형 모기지 안내를 자세히 확인해 보시기 바랍니다.

1. 신혼희망타운 전용 모기지 대출 특징

신혼희망타운전용 주택담보장기대출(1.3%)

- 소득제한 없음 (신혼희망타운 분양계약 체결자)

- 대출한도 4억 원 이내 (분양가의 최대 LTV 70%)

- 20년 또는 30년 원리금균등분할상환

- 처분이익공유: 매각, 대출만기, 또는 조기상환 시 약정표에 따라 정산

수익공유형 모기지대출 (1.8%)

- 부부합산 총소득 6천만 원 이하 (생애최초구입자 7천만 원 이하), 순자산 4.69억 이하

- 대출한도 2억 원 이내 (감정가의 최대 LTV 70%)

- 20년 (1년 또는 3년 거치 필수) 원리금균등분할상환

- 3년 내 조기상환 시 처분 이익 공유 없음 (조기 상환 수수료 1.8%)

2. 수익공유 차이점

2.1 신혼희망타운전용 주택담보장기대출

- 매각, 대출만기, 또는 조기상환 시 위의 약정표에 따름

- 최대 LTV 및 무자녀 기준으로 1~9년까지 이익의 50%를 환수

- 5년 동안 1억 원 상승 시 5천만 원을 반납해야 함

- 대출기간 내 전액 조기상환 시 감정가를 기준으로 이익을 환수

- 실거주 3년 이후 전세나 월세에 대한 금지조항 없음 확인

- 전세 보유 시 근저당 말소 조건이 있어 대출금 상환 후 자금 계획 필요

- 만기 시에도 동일하게 감정가 대비 현금을 준비해야 함

2.2 수익공유형 모기지

이 상품은 위의 상품과는 다르게 독특한 특징을 가지고 있습니다. 조기상환 시 이익공유가 없다는 큰 장점이 있지만, 수익을 환수하는 방법이 상대적으로 더 복잡합니다.

수익환수 방법

- 평잔 비율 및 최대 수익률 적용:상환 금액은 대출 평잔의 비율과 기금의 최대 수익률(연 5%) 중 낮은 금액으로 정해집니다.

예시로, 분양 아파트를 기준으로 3.2억에 분양받아 최대 금액인 2억을 대출했다고 가정해 보겠습니다.

연 1.8%의 대출금액 2억, 거치기간 1년, 5년 동안 1억이 올랐을 때

- 평잔 약 1억 8천5백 (분양가 3.2억의 58%) = 5800만원 상환

- 평잔 약 1억8천5백 * 5년 * (5 - 1.8%) = 2960만 원 상환 (기금 연 수익률 제한)

연 1.8%의 대출금액 2억, 거치기간 1년, 10년 동안 1억이 올랐을 때

- 평잔 약 1억 6천만 원 (분양가 3.2억의 50%) = 5000만원 상환

- 평잔 약 1억6천만원 * 10년 * (5 - 1.8%) = 5200만 원 상환 (기금 연 수익률 제한)

두 경우 중 낮은 금액을 차용하여 5000만 원이 상환 금액으로 적용됩니다.

거치기간 설정의 목적

평잔을 올리려는 꼼수로 해석할 수 있는데, 이는 낮은 금액을 차용하여 수익을 환수하기 위한 전략으로 생각됩니다.

3. 결론

- 최대 대출금액을 고려할 때, 자녀가 2명 이상인 경우 신혼희망타운 전용주담대가 더 유리할 수 있습니다.

- 기금 연 수익률이 5% (대출 이자 1.8% 제외) 상한이 있으므로, 비교적 단기간(5~6년 내) 이사를 계획하시는 분들에게 유리합니다.

- 3년 내 아파트 매매의 차익이나 저축으로 대출금을 상환할 수 있는 분들은 수익공유형 상품이 유리합니다. (중도상환 수수료 1.8%)

- 단, 소득 제한이 있는 점을 고려해야 합니다.

4. 디딤돌대출과 월리금 상환금액 비교

4.1 신혼희망타운 전용 (1.3% 30년 원리금균등)

4.2 수익공유형 (1.8% 20년 원리금균등)

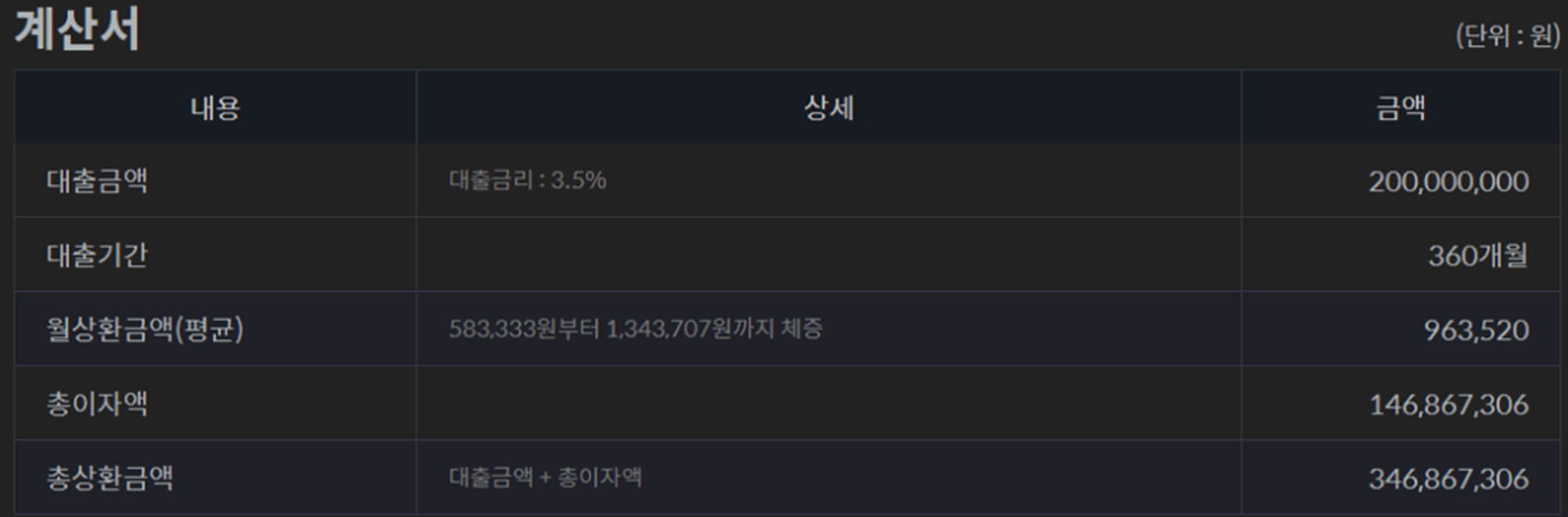

4.3 디딤돌 (3.5% 30년 체증식)

신희타, 수익공유, 디딤돌의 대출상환 비교표입니다. 디딤돌의 경우에는 우대금리가 신용부부기준, 개인 기준에 따라 금리가 달라질 수 있습니다. 아래에서 개인의 디딤돌대출 우대금리를 확인해 보세요.

- 총이자액은 신희타 전용상품이 가장 적지만, 아이가 없는 경우 큰 금액을 공유해야 합니다.

- 수익공유형은 아이가 없다는 전제 하에, 신희타 전용 상품보다 합리적이며 비교적 빠른 시일 내에 이사를 목표로 하는 분들에게 적당합니다.

- 디딤돌은 총 이자액은 가장 많지만, 30년 동안 모두 살았을 때의 이야기입니다. 5년 내 이사를 목표로 한다면 월 상환금은 다른 두 상품과 비교했을 때 훨씬 부담이 적을 것으로 예상됩니다. 이에 우대 금리를 고려하지 않고 계산한 내용입니다. 우대금리는 위의 링크에서 확인해 보세요. 소득 수준별로 대출금리가 다르고, 개인별 우대금리가 다릅니다.

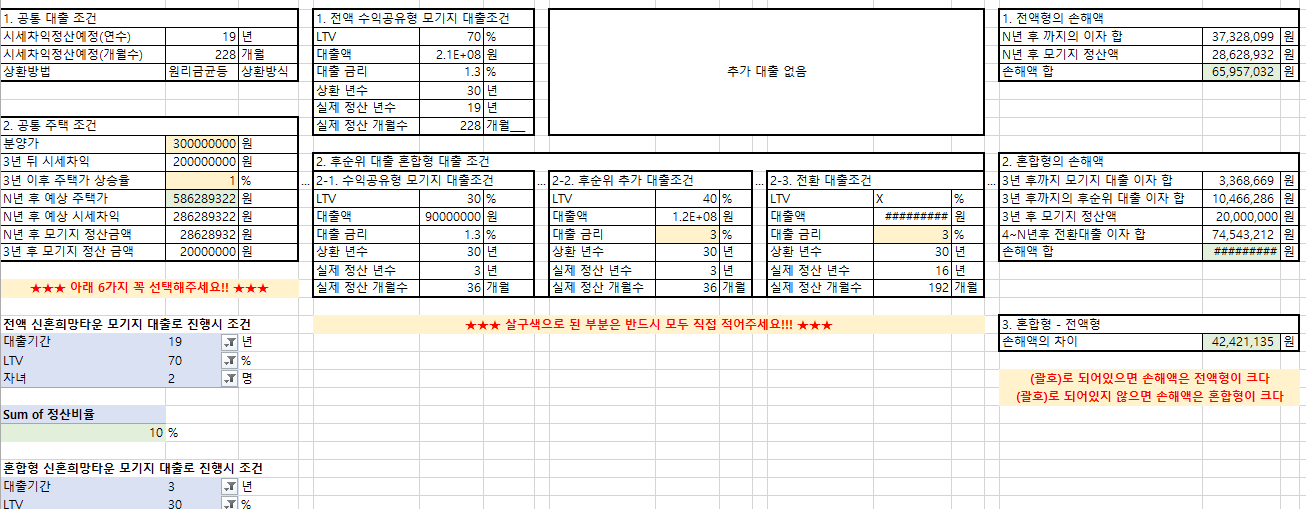

적은 금액이라 부족할 수 있지만, 결론적으로 디딤돌이 우세한 것 같습니다. 단, 시장 상황과 개인 자금 상황 등 여러 가지 변수를 고려하여 신중한 결정이 필요합니다. 디딤돌이 가능하신 분들은 디딤돌을 추천드리며 아래는 후순위 대출비교 엑셀파일을 공유드리겠습니다. 직접 계산해 보시는 것도 좋을 것 같습니다. (너튜브 Nam's Office 님의 자료임을 밝힙니다.)

암호는 0706입니다.

'Invest > 재테크 관련' 카테고리의 다른 글

| 현대 아멕스 플래티늄 카드 혜택 단종 해외여행 카드 현아플 발급 (18) | 2024.01.31 |

|---|---|

| 메이플 자이 청약일정 분양가 청약조건 안내 평면도 위치 특별공급 일반분양 (19) | 2024.01.30 |

| GTX 2기 본격화 노선도 GTX A B C D E F 신규 노선 추가 정리 (33) | 2024.01.25 |

| 고등학교 생활기록부 발급하기 정부24 홈에듀 민원서비스 (26) | 2024.01.24 |

| 2024 디딤씨앗통장 아동발달지원계좌 신청 대상자 사용방법 (35) | 2024.01.23 |

댓글